一站式理财教学体系,打通自由职业、副业赚钱、睡后增收的通道

从"0基础量化"到"全栈开发专家"再到"智能化实盘应用"的高效理财路径

五大阶段递进式教学,从理财小白蜕变为懂金融、通技术的量化实战专家

金融内核 + Python工程 + AI智能体三重赋能,实现投资体系专业化、自动化、智能化的跨越式升级

成就

成就

成就

成就

成就

全栈量化系统从0到1实战:实现从"情绪化投资"到"理性专业理财"的蜕变

简介

带你从0到1开发一套可商用的全栈AI量化交易系统

“0-1 开发”不仅是一次技术训练,更是一场深度的投资认知重塑。直接使用他人的系统,往往只能做到“知其然”,而亲手搭建与验证策略,才能真正“知其所以然”。在真金白银的博弈中,这种对底层逻辑的绝对掌控力,才是你穿越牛熊、稳定盈利的核心护城河。

DeltaFStation-全栈量化系统详情展示

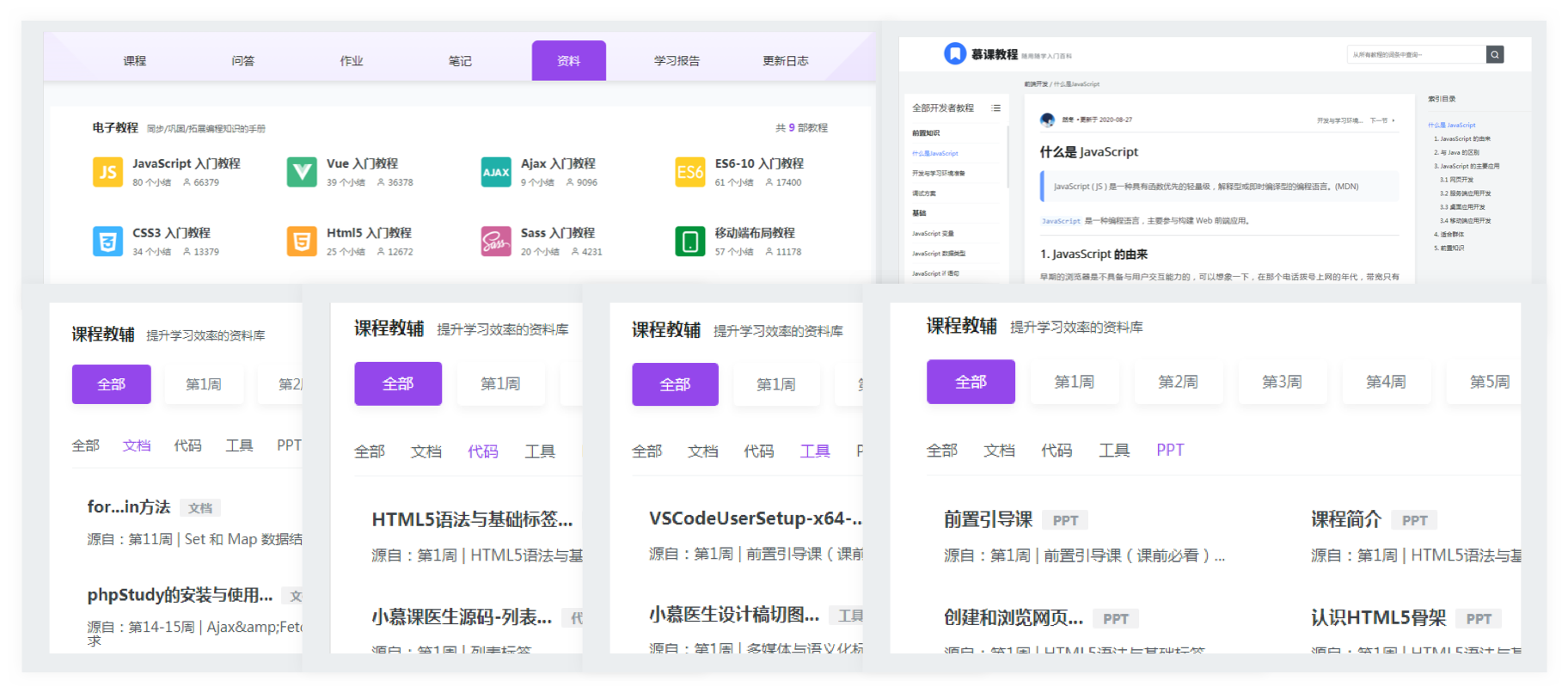

独家量化学习资源大礼包,助力高效学习,快速构建量化理财解决方案

金融数据

(A股全市场)策略模板

(可直接导入量化回测引擎)Jupyter NoteBook

(开箱即用,一键运行即可)丰富的课件资料

(全套)完整源码

2套(量化框架+交易系统)慕课网诚意钜献,为你量身定制

策略的学习者

科学理财的进阶者

益、优化资产配置的实践者

高效自动化理财体系的探索者

讲师介绍

DeltaF,量化投资实践者,拥有10年相关从业经验,前 Web3.0 平台创始人,现某头部企业技术管理。

在投资领域,长期进行股票、基金及 Web3 资产的实盘投资与研究,擅长将工程思维与量化数据分析方法应用于投资决策,通过可验证的策略与模型,帮助投资者以更理性、可持续的方式提升长期投资回报

讲师优势

《数据分析体系课》和《程序员理财课:Python量化交易系统实战》的讲师,拥有广泛好评,讲课风格深入浅出、逻辑性强、细致清晰,且课程设计体系化强、内容前后呼应,普适性较强,0基础也可以听懂。

学前技术储备

有Python基础更佳,0基础用户也可,课程中有从0到1搭建的全流程,包括开发环境。

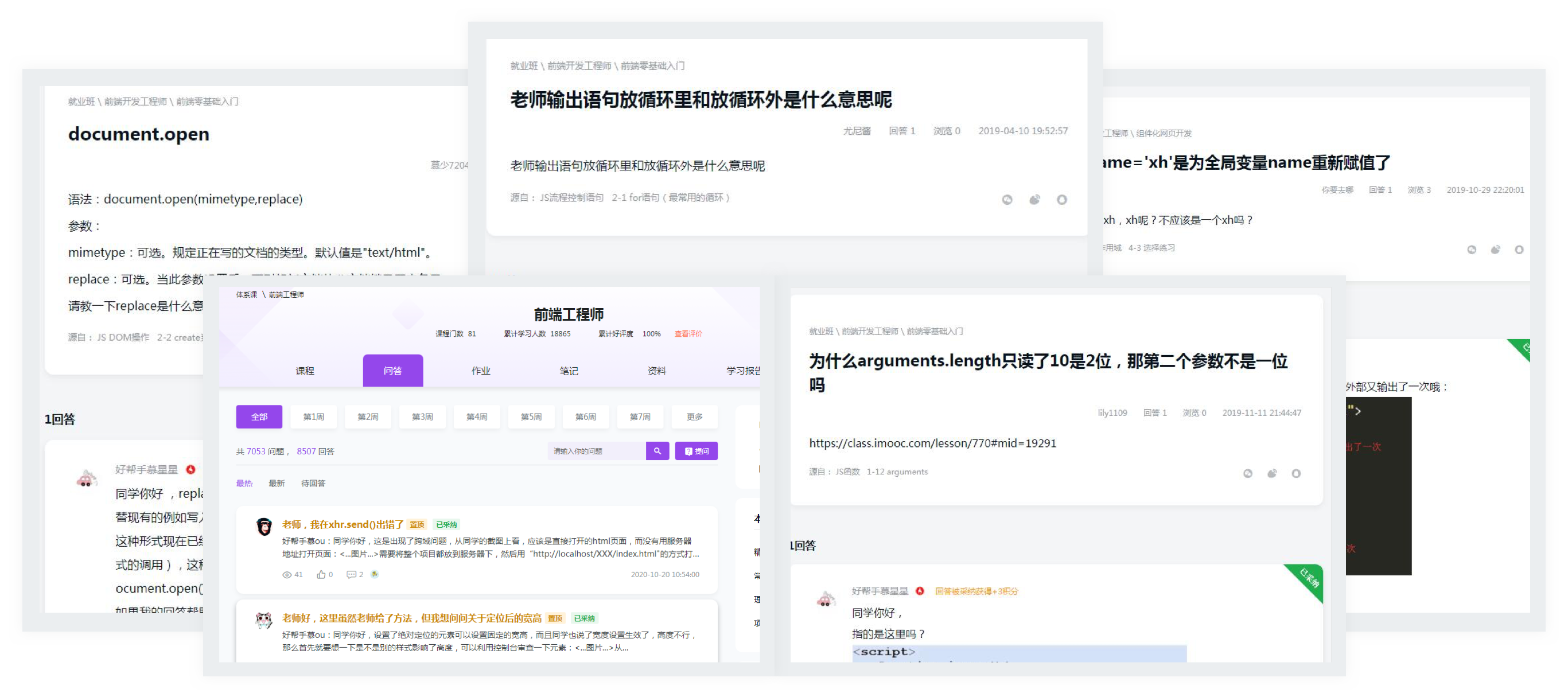

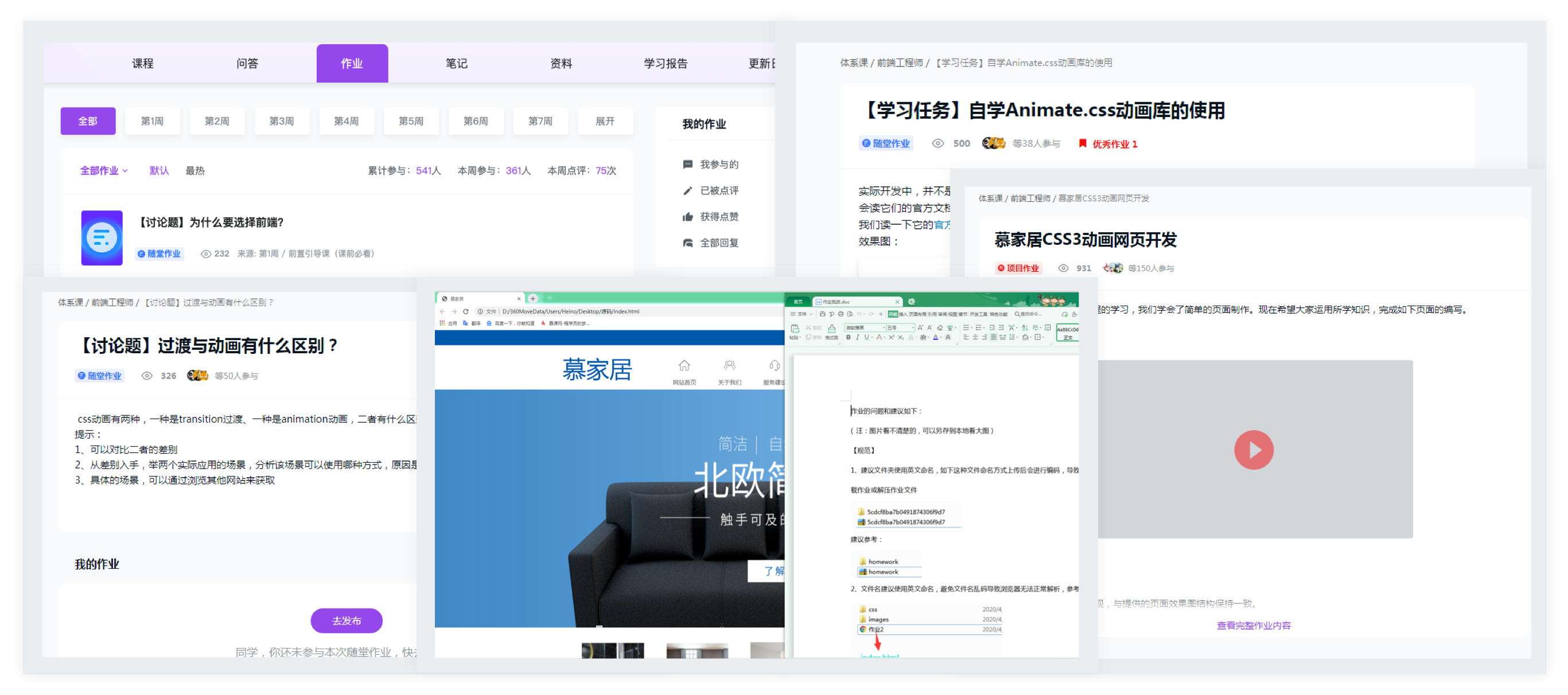

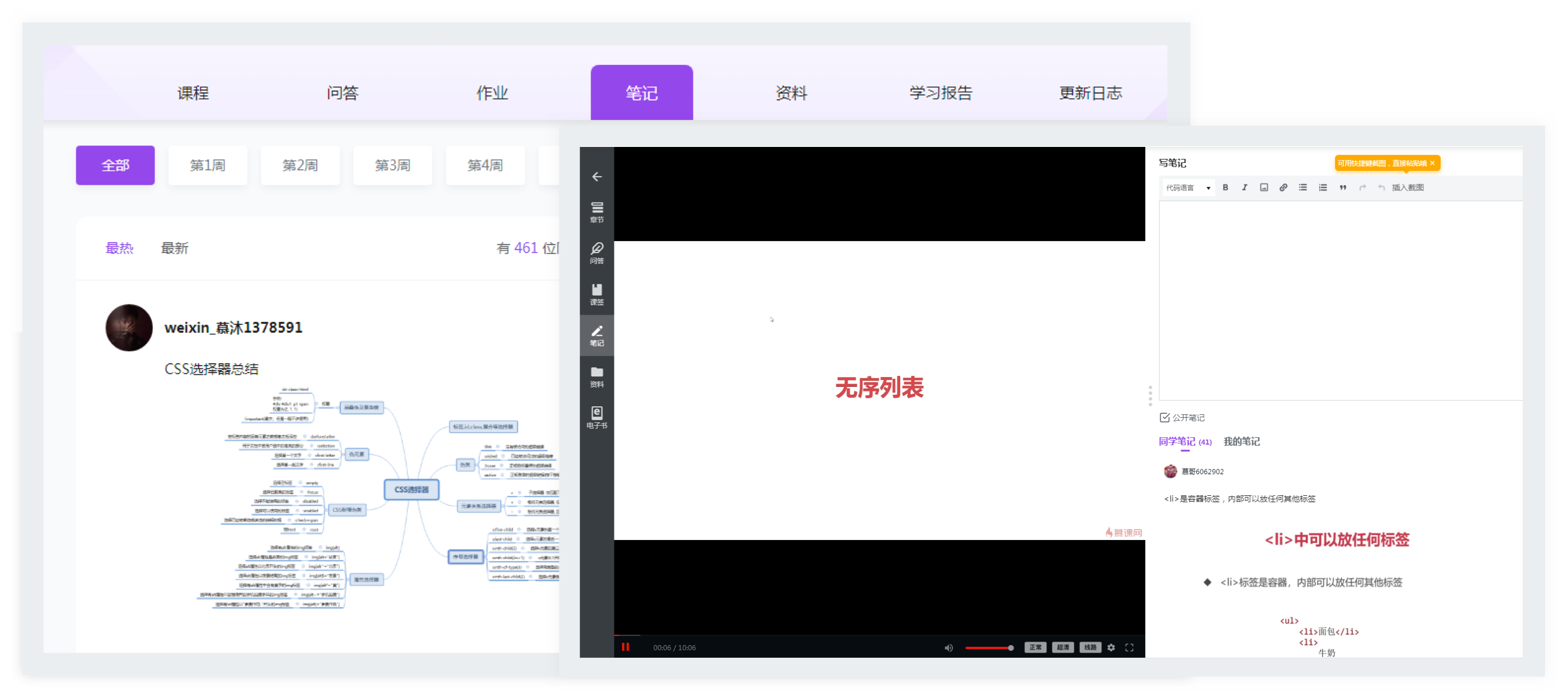

除了出色的视频内容,这里还有伴你整个技术生涯的“技术社区”

学习时你能在这里获取答案,工作后你能在这里解决难题

课程大纲及学习周期安排 (详细版)

为保证课程内容紧跟市场变化,课程章节将逐步开放,直至课程完结

课程目标与AI编程入门:开启量化投资学习之旅

开启量化投资与AI编程的学习之旅,明确从零基础到智能量化策略实践的学习路径。了解Python在量化交易与AI结合中的核心作用,掌握AI与LLM的基础概念,构建"人机结对"的高效研发工作流。

课程安排:

- 1、明确课程目标与学习路径,理解Python与量化交易、AI的深度融合价值;

- 2、认识量化3.0完整路径,了解基于Python的量化系统架构与核心模块;

- 3、理解AI智能与LLM核心原理,掌握Tokenizer、参数等关键术语;

- 4、学习Prompt提示词工程,实践Cursor开发工具,快速上手AI编程;

- 5、制定个人学习目标。

Python数据科学核心栈与股票预测实践

快速掌握Python开发环境配置与核心语法,深入学习Pandas、Matplotlib等数据分析与可视化工具。初探机器学习与深度学习算法,建立数据驱动的投资决策思维,为量化策略开发打下技术基础。

课程安排:

- 1、了解Python语言特性与在量化领域的优势;

- 2、快速部署Python开发环境,搭建量化开发基础;

- 3、深入学习Pandas数据分析与数据处理技巧;

- 4、掌握Matplotlib数据可视化,直观展示投资数据;

- 5、使用Scikit-Learn实现股票价格预测项目;

- 6、完成股票价格预测与可视化作业,验证学习成果。

DeepSeek LLM开发与API集成

学习主流AI模型选型(Gemini、GPT、Claude等),掌握DeepSeek API调用与集成方法。通过项目实践,学会使用AI模型进行文本分析、策略建议等量化应用,提升AI工具在量化投资中的实际应用能力。

课程安排:

- 1、了解AI模型选型:对比Gemini、GPT、Claude、DeepSeek等主流模型;

- 2、使用AI Arena评估不同模型性能,选择适合的AI工具;

- 3、深入学习DeepSeek文档与API服务使用方法;

- 4、调用DeepSeek工具,获取量化策略建议与投资分析。

金融通识与资产配置:建立投资决策框架

系统学习宏观、微观、计量经济学基础知识,理解货币、利率、经济周期对投资的影响。全面了解传统资产与非传统资产的特点与风险收益特征,学习资产轮动与择时策略,掌握全天候资产配置方法,为量化投资策略设计与长期财富增长奠定基础。

课程安排:

- 1、学习宏观经济学:货币、利率、经济周期与资产价格关系;

- 2、掌握计量经济学:数据驱动的投资决策能力,建立金融思维框架;

- 3、深入了解传统资产:股票、债券、基金、黄金的投资特性与风险收益;

- 4、认识非传统资产:房地产、加密货币的风险与机会,学习资产轮动与择时策略;

- 5、掌握全天候(All Weather)资产配置方法,完成个人资产健康度分析。

金融数据获取、清洗与可视化实战

掌握金融数据的获取渠道与API使用方法,学习使用yfinance等免费API获取上市公司数据。深入理解时间序列数据与财务报表结构,掌握数据清洗、异常值处理与可视化技巧,为量化策略开发提供高质量数据基础。

课程安排:

- 1、了解金融数据来源:免费API与主流数据平台对比;

- 2、使用yfinance免费API获取上市公司数据;

- 3、理解金融数据结构:时间序列、财务报表的解读方法;

- 4、掌握数据质量评估:处理缺失值、异常波动等数据问题;

- 5、学习数据可视化:异常值处理与投资组合可视化展示;

- 6、完成投资组合异常值检测作业,提升数据分析能力。

股票与基金投资实战入门

系统学习股票与基金的投资方法,掌握选股思路、交易流程与投资策略。了解基金类型、选择方法与风险偏好匹配,通过实际交易体验与策略分析,建立个人投资体系,为量化策略开发提供实战基础。

课程安排:

- 1、选股思路与交易流程:沪深交易所规则、东方财富App交易界面实操;

- 2、股票投资:看行业、选公司、算估值、定策略,并完成选股作业;

- 3、基金投资:流程、规则、手续费与核心要素(基金经理、行业偏好、盈利能力);

- 4、完成基金定投对比作业,验证长期投资效果;

- 5、匹配个人风险偏好与投资策略,建立个人投资体系。

量化交易系统设计与策略绩效评估

深入理解量化交易的核心流程与系统设计方法,使用Cursor+AI设计量化系统Demo。系统学习四大核心策略类型,掌握收益类、风险类与决策能力指标的计算方法,通过Python实现各类指标计算,建立科学的策略评估能力。

课程安排:

- 1、理解量化交易全流程,使用Cursor+AI设计量化系统Demo;

- 2、四大核心策略:基本面、技术面、统计套利、AI策略;

- 3、收益类指标:累计收益、年化收益、超额收益,使用Python实现计算;

- 4、风险类指标:波动率、最大回撤,使用Python实现计算;

- 5、决策能力指标:Sharpe、Calmar、Sortino,完成策略指标计算作业。

技术指标实战:趋势、动量、波动与成交量分析

深入学习技术分析的核心指标,掌握趋势指标、动量指标、波动指标与成交量指标的计算与应用。通过Python实现各类技术指标,建立技术分析驱动的量化策略基础。

课程安排:

- 1、趋势指标:移动平均线(SMA、EMA),使用Python计算并判断趋势方向;

- 2、动量指标:KDJ、RSI,使用Python计算并判断市场动量与超买超卖;

- 3、波动指标:ATR、BOLL,使用Python计算并判断市场波动与价格区间;

- 4、成交量指标:Volume、OBV,使用Python计算并判断资金流向与市场情绪;

- 5、完成技术指标计算作业,建立技术分析能力。

基本面指标:价值投资的量化方法

系统学习基本面分析的核心指标,掌握估值指标、盈利指标、成长指标与偿债指标的计算与应用。建立价值投资的量化分析框架。

课程安排:

- 1、学习估值指标:PE、PB、PS、PEG的估值方法;

- 2、学习盈利指标:ROA、ROE、毛利率的盈利能力分析;

- 3、学习成长指标:营收增长、利润增长、现金流增长的趋势分析;

- 4、学习偿债指标:资产负债率、流动比率、速动比率的财务健康度评估;

- 5、完成财报分析训练,建立基本面分析能力。

股票量化策略开发:从设计到回测的完整流程

使用Cursor与AI协同开发量化功能库,并系统学习量化策略的完整开发流程,完成策略回测、统计验证与结果可视化,打造可复用的量化策略模板。

课程安排:

- 1、实现量化功能库:Cursor与AI协同开发;

- 2、安装并测试deltafq量化库;

- 3、确定策略框架:基本面选股+技术面仓位管理;

- 4、以股票交易为例,模拟并确定全流程参数;

- 5、参数设置:投资标的、初始资金、交易费率、对比基准;

- 6、创建因子与策略信号:技术指标、生成信号;

- 7、策略与运行:交易撮合、限价单、委托机制;

- 8、统计与验证:账户净值计算、日盈亏数据计算;

- 9、统计与验证:确定绩效评估指标、生成策略报告;

- 10、结果可视化:净值、回撤、盈亏分布、基准对比;

- 11、打造可复用的量化策略模板。

模块化开发:DeltaFQ量化框架深度集成

深入学习DeltaFQ量化框架的架构设计与模块化开发方法,系统整合数据、策略、回测、交易、行情等核心模块。掌握回测引擎的实现原理,并基于DeltaFQ实现可复用的量化策略模块。

课程安排:

- 1、整合量化框架:核心模块、数据管理,技术指标库(Ta-lib)的集成;

- 2、整合量化框架:策略模板、信号生成、回测引擎与交易模块的集成;

- 3、整合量化框架:回测报告生成,图表可视化的集成;

- 4、学习架构模块:BaseStrategy策略基类设计,BacktestEngine回测引擎核心逻辑;

- 5、上线DeltaFQ量化框架,并基于DeltaFQ完成可复用的量化策略开发。

基本面选股:挖掘真正优质的公司

深入学习基本面选股方法,实现PE、PB、ROE等核心指标的计算与筛选。整合DeltaFQ框架的fundamental模块,实现基本面选股策略,建立价值投资的量化选股体系。

课程安排:

- 1、学习如何通过金融数据API,获取股票基本面指标的;

- 2、学习计算基本面指标,及其核心数学原理;

- 3、整合量化框架:fundamental 基本面模块集成;

- 4、实操基于股票API实现基本面选股模型;

- 5、创建个人基本面选股模型,建立价值投资体系。

基金投资入门:指数基金配置与选基策略

系统学习基金类型及其特点,深入了解指数基金(上证、深证、沪深、中证、科创)与国际基金(日经、纳斯达克、MSCI)的投资价值,并熟练掌握天天基金等帅选对比工具的使用方法,为稳健财富增长制定清晰的执行方案。

课程安排:

- 1、学习基金类型及其特点:标的、风险、市场特征分析,深入了解指数基金与国际基金的投资价值;

- 2、实操A股指数与全球指数收益走势图,验证长期投资价值,建立全球配置视野;

- 3、学习选择符合个人风险偏好的基金类型,掌握天天基金工具的筛选与数据分析功能;

- 4、实操制定基金投资目标与计划,建立投资体系,规划财富增长。

基金数据获取与投资策略量化分析

掌握基金数据的免费获取方法,深入学习基金投资策略,系统掌握定投策略、波动率策略与智能定投的核心逻辑,完成从策略设计到回测验证的全流程。

课程安排:

- 1、基金数据免费接口:东方财富API使用方法,使用Python获取基金净值,整合DeltaFQ基金数据接口;

- 2、学习定投策略:不同经济周期下的收益表现(策略原理、回测分析、优化方法);

- 3、学习波动率策略:超越定投策略收益的核心逻辑(策略设计、实战应用);

- 4、学习智能定投:时间与资金配置与收益管理(配置策略、收益优化);

- 5、整合量化框架:基金数据存储、智能定投策略、交易信号可视化;

- 6、完成基金策略回测分析与指数基金定投规划。

量化系统架构设计与核心功能开发

学习量化交易系统的整体设计与技术架构,掌握Flask框架与REST API服务的开发方法。了解DeltaStation量化交易系统的运行方式,并使用Cursor进行代码优化,建立系统化的量化策略开发功能。

课程安排:

- 1、学习量化系统设计:系统原型与工作流;

- 2、运行DeltaStation量化交易系统,并理解前后端整体调用逻辑;

- 3、技术架构解析:Flask与REST API服务(后端架构设计、API接口开发);

- 4、数据管理模块:数据上传、下载与读取(数据接口开发、数据存储优化);

- 5、策略管理模块:新建、保存与下载,图表分析模块:净值图表与Charts可视化(基础与高级);

- 6、策略回测模块:Cursor代码优化(性能优化、功能完善);

- 7、完成回测界面的使用和系统源码理解。

量化系统核心功能:实时行情与交易系统模块

搭建专业级交易链路,接入模拟与实盘行情,实现资金账户管理、下单撮合、委托/成交/持仓的全流程记录与持久化;在DeltaFStation上线行情面板与模拟交易交互,跑通一套可验证的交易闭环,为后续实盘与风控打底。

课程安排:

- 1、系统架构设计:Gateway、Event、Adapter,确保行情/交易链路稳定

- 2、行情模块:模拟行情 + AkShare实时行情接入,保障定价与撮合依据

- 3、界面与账户:上线实时行情看板,资金管理与基础风控(出入金、限额)

- 4、交易与数据:下单/撮合/撤单;委托、成交、持仓全量记录与持久化

- 5、集成与作业:在DeltaFStation上线交易交互,完成一套可验收的模拟交易作业

策略自动化托管与实盘交易接口集成

学习策略自动化托管的核心技术,掌握从"手动点击"到"信号触发"的自动化执行流程,同时学习实盘交易接口集成方法,为后续实盘交易功能奠定基础。

课程安排:

- 1、自动化执行逻辑:从"手动点击"到"信号触发"的流程设计,交易实时监控:实现"每分钟检查一次信号"机制;

- 2、信号防抖与风控:避免"假突破"和"频繁交易"的风控策略;

- 3、云端托管实战:实现7x24小时无人值守的自动化交易系统;

- 4、DeltaFQ实盘交易驱动:Mini-QMT集成;

- 5、整合DeltaFStation:实盘交易功能;

- 6、完成券商量化API的申请与运行。

AI Agent功能设计与代码实现:LLM驱动的智能助手

深入学习AI Agent的功能设计与框架构建,掌握系统操作导引、策略自动生成与投资理财知识库三大核心功能的实现方法。

课程安排:

- 1、AI Agent架构设计:Agent核心功能与管理,项目工程结构与依赖准备,开发环境搭建;

- 2、Agent主流程与调度实现:核心逻辑开发,工具函数(Tools)与系统操作接口开发;

- 3、核心功能实现:系统操作导引用户引导系统,策略生成模块(Prompt与应用实践);

- 4、核心功能实现:投资理财知识库架构设计,理财问答模块知识库集成,多模型与大型API集成;

- 5、设计个人AI Agent功能与框架图,实现可运行的AI Agent系统,验证功能。

AI Agent优化部署与系统运行监控

学习AI Agent的优化与部署方法,掌握行为优化、性能优化与本地/云端部署方案。同时学习量化交易系统的生产级部署与运行监控,实现实时通知系统,确保系统7x24小时稳定运行。

课程安排:

- 1、AI Agent行为优化:记忆、反馈与自我学习、上下文管理、缓存、成本控制;

- 2、AI Agent部署方案:本地部署(轻量化模型、本地推理库),云部署(监控与日志);

- 3、量化系统部署与上线:服务器环境配置与应用发布流程;

- 4、实时通知集成:钉钉机器人配置与接入,通知机制设计:事件触发与消息推送。

个人财富管理与金融科技前沿

站在更高维度审视个人财富管理,理解人生财富三线与不同财富阶段的资产配置原则,设计个人财富管理方案,探索金融科技的前沿趋势,了解DeFi与开放金融、全球加密货币市场与法规,认识与建立对Fintech未来发展的前瞻性视野。

课程安排:

- 1、理解人生财富三线与阶段性财富管理规律,学习不同财富阶段的资产配置原则与策略;

- 2、了解保险在个人金融体系中的定位与作用,设计个人阶段性财富管理方案;

- 3、学习DeFi与开放金融:从基础到实践应用;

- 4、了解全球加密货币市场与法规环境,认识小而美的FinTech企业;

- 5、调研一个量化工具或机构并分享其特点,规划财富增长路径,建立行业认知。

微信扫码